Inventário X Planejamento Familiar

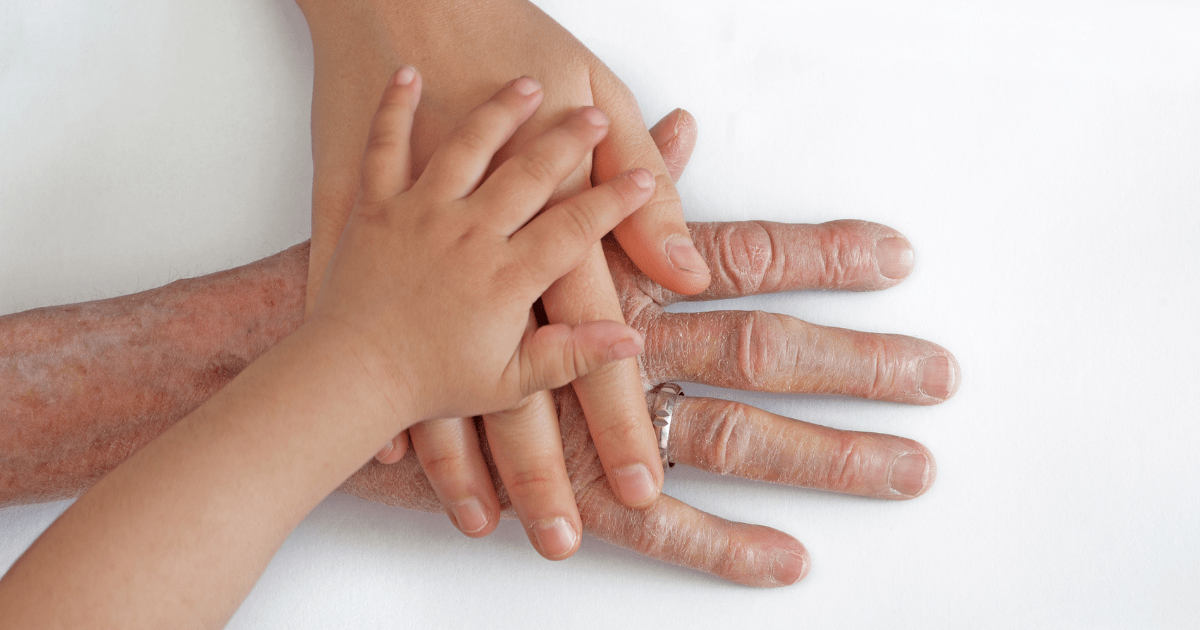

Inúmeras são as histórias envolvendo brigas de família quando ocorre o falecimento de um ente, que detém patrimônio a ser destinado a seus herdeiros. Passado o período do luto, as rusgas iniciam-se para definir como serão partilhados os bens, e a quem será destinado. Porém, a situação não precisa ser assim.

Existem mecanismos e formas estabelecidas para realizar determinadas transações para limitar o âmbito de discussão no inventário, ou até mesmo evitá-lo por completo. Antes de se adentrar no escopo das ferramentas para um planejamento sucessório, é necessário que abordemos algumas das regras do Direito das Sucessões, para verificar como se dá a transmissão dos bens pela forma regular, para compreender as limitações existentes.

Herdeiros

O Direito Brasileiro determina que, em havendo herdeiros necessários, a pessoa pode dispor de somente 50% de seu patrimônio, sendo o restante resguardado a estes herdeiros necessários, o que é denominado de "herança legítima", ou simplesmente "legítima". Compõem o rol de herdeiros necessários, os descendentes, ascendentes em primeiro grau, e o cônjuge ou companheiro.

Essa disposição é representada pela transmissão ou pela destinação deste patrimônio sem qualquer retribuição ao transmitente, e a aferição se este percentual foi respeitado ocorre quando do inventário. Portanto, a título de exemplo, se uma pessoa detém herdeiros necessários e um patrimônio de R$ 3.000.000,00 (três milhões de reais), ela somente poderia doar ou testar o equivalente a R$ 1.500.000,00 (Um milhão e quinhentos mil reais). O restante seria necessariamente partilhado entre estes herdeiros. Caso não hajam herdeiros necessários, esta limitação não se aplica.

Testamento no Planejamento Familiar

Passando efetivamente às medidas de planejamento sucessório, como mencionado antes, ela visa justamente evitar ou delimitar as hipóteses de problemas quando da realização do inventário. Umas das possibilidades de realização deste planejamento é através da celebração de um testamento. Este testamento, cujos efeitos e validações devem necessariamente respeitar algumas normas de ordem formais e processuais, somente gera efeitos após o óbito.

Sendo assim, trata-se de um ato para que venha a ser realizado após o falecimento do proprietário dos bens, permanecendo, até a data em questão, como de propriedade plena do testador. Entretanto, o testamento encontra a limitação proveniente da reserva da legítima. Desse modo, não poderia o patrimônio integral ser destinado por meio deste instituto, embora haja discussão na doutrina a respeito da possibilidade de realizar o testamento integral do patrimônio, desde que os herdeiros legitimários recebam, por meio de testamento, a parte que lhes caberia na herança legítima.

Como também mencionado, o testamento implica na adoção de determinados formalismos na sua constituição, e também para sua validação. Assim, haverá a necessidade de interpelação judicial para registro do testamento, e deverá, posteriormente, ser realizado o processo de inventário, que poderá ser judicial ou extrajudicial, dependendo dos critérios para cada situação. Portanto, como visto, uma das formas de promoção do planejamento sucessório se dá através da elaboração de testamento para destinação dos bens.

Transmissão de Patrimônio

Uma segunda modalidade de planejamento sucessório se dá com a transmissão em vida do patrimônio, mediante adiantamento de legítima, com reserva de usufruto em favor do proprietário dos bens. Neste caso, se promove a elaboração de um estudo contendo o patrimônio, os herdeiros necessários e o que caberia a cada um para fins de realização da transmissão. E então se transmitem os bens para estes destinatários, mediante doação, reservando o usufruto vitalício em favor do transmitente.

Assim, embora o patrimônio já esteja transferidos aos herdeiros, os direitos quanto ao aproveitamento dos bens (uso próprio, locação, etc…) permanecerá ao transmitente. Nesta modalidade, quando de seu falecimento, será preciso somente comunicar ao órgão de registro competente a extinção do usufruto, e assim, consolidar-se-á a propriedade em favor daquele que já havia recebido parte dela na doação.

Para que esta modalidade gere os efeitos desejados, se faz necessário que todos os herdeiros legítimos concordem com o procedimento, visando evitar futuro questionamento quanto aos valores dos bens, para assim evitar que algum deles se sinta prejudicado posteriormente. Nesta situação, caso todo o patrimônio seja transmitido nessa modalidade, a partilha de bens sequer seria necessária, considerando que não restaria patrimônio a ser transmitido pelo falecido.

Papel da Holding no Planejamento Sucessório

Uma terceira opção para realização do planejamento sucessório se dá através da concentração dos bens em uma sociedade voltada à administração de bens, normalmente conhecidas como holdings. Assim, o patrimônio seria convertido em quotas ou ações de uma sociedade, e, quando do falecimento do detentor destas quotas ou ações, somente estas seriam inventariadas, não havendo que se falar em transmissão dos imóveis.

Nesta situação, há uma distinção entre os tipos de sociedades, que influencia na forma como as quotas ou ações são avaliadas para fins de inventário. Imaginemos que o proprietário de imóveis, que foram adquiridos pela soma de R$ 2.000.000,00 (dois milhões de reais), assim lançados no seu imposto de renda. Estes bens são integralizados em uma empresa na modalidade de sociedade limitada pelo valor histórico, substituindo-as por dois milhões de quotas desta empresa. Quando do falecimento, por se tratar de sociedade limitada, que é uma sociedade de pessoas, é preciso aferir quanto do patrimônio da empresa corresponde estes dois milhões de quotas.

Portanto, havendo valorização do patrimônio, haverá uma avaliação maior do que o valor nominal das quotas. Isso acarreta em maiores custos ao processo de inventário. Agora, nesta mesma situação, se a sociedade a ser constituída assume a natureza de sociedade anônima, ela detém um viés de sociedade de capital. Portanto, o que interessa não são as pessoas que se tornam acionistas, mas sim o capital integralizado por cada uma.

Assim, ao integralizar o bem pelo valor histórico e convertê-los em ações com este valor nominal, são estas ações que devem ser objeto de inventário, sem a necessidade de levantamento patrimonial da sociedade. O que normalmente reduz custos e reduz a burocracia, considerando a desnecessidade de avaliação dos bens da empresa individualmente.

Estas modalidades podem ainda ser congregadas de forma a tornar a transmissão ainda mais simples. Pode-se, por exemplo, promover a integralização do capital em uma sociedade, e promover a doação com reserva de usufruto de suas quotas ou ações. Tudo é uma questão de analisar riscos, custos e os efeitos pretendidos. As transmissões de patrimônio podem ter a incidência de impostos (ou em alguns casos, podem estes serem isentos), tanto para os atos preliminares quanto para o próprio inventário, além de custos judiciais, notariais e registrais para efetivação do planejamento. Para que se possa efetivamente promover uma análise e permitir nortear a forma como se darão os atos do planejamento, sugere-se sempre a consulta a um advogado de confiança.